Fragebogen zur steuerlichen Erfassung – so füllen Sie ihn richtig aus

Als Unternehmensgründer müssen Sie, völlig unabhängig von der Art Ihrer Tätigkeit, zunächst einmal den offiziellen Fragebogen zur steuerlichen Erfassung ausfüllen. Er bildet nämlich die Grundlage für die Registrierung bei der Finanzbehörde und damit auch für die korrekte Meldung Ihrer Einkünfte und deren Versteuerung. Nur wenn Sie den Fragebogen vollständig ausgefüllt bei Ihrem zuständigen Finanzamt einreichen, erhalten Sie Ihre Steuer-Identifikationsnummer, unter der Sie mit der Behörde kommunizieren und die Sie auch auf Ihren Rechnungen angeben.

- Wann ist die steuerliche Erfassung fällig?

- Wo erhält man den Fragebogen für die steuerliche Erfassung?

- Ausfüllen des steuerlichen Erfassungsbogens – Schritt für Schritt

- Besonderheiten in den steuerlichen Erfassungsbögen für Kapital- und Personengesellschaften

- Besonderheiten bei der steuerlichen Erfassung von Körperschaften nach ausländischem Recht

- Was passiert als Nächstes?

Wann ist die steuerliche Erfassung fällig?

Wenn Sie sich selbstständig machen und ein Unternehmen jedweder Rechtsform gründen wollen, müssen Sie dieses steuerlich erfassen lassen. Dafür existiert eine Frist: Gemäß § 138 Abs. 4 der Abgabenordnung (AO) müssen Sie sich innerhalb eines Monats nach der Gründung beim Finanzamt melden.

Wo erhält man den Fragebogen für die steuerliche Erfassung?

Wenn Sie ein Gewerbe gegründet und es regulär beim Gewerbeamt angemeldet haben, wird das Finanzamt automatisch darüber in Kenntnis gesetzt. Es schickt Ihnen den steuerlichen Erfassungsbogen in der Regel innerhalb von 14 Tagen zu.

Als Freiberufler sind Sie dagegen nicht gewerbesteuerpflichtig, die Gewerbeanmeldung fällt somit weg. Um den Fragebogen zu erhalten, müssen Sie also aktiv aufs Finanzamt zugehen. Dafür reicht auch ein formloses Anschreiben.

Dabei ist zu beachten, dass es für verschiedene Rechtsformen auch jeweils spezielle Formulare gibt. Die unterschiedlichen Versionen des Fragebogens zur steuerlichen Erfassung lassen sich auch als ausfüllbare Formulare oder als PDF-Dateien zum Ausdrucken auf der Website des Bundesministeriums für Finanzen finden:

- Aufnahme einer gewerblichen, selbstständigen (freiberuflichen) oder land- und forstwirtschaftlichen Tätigkeit oder Beteiligung an einer Personengesellschaft

- Gründung einer Kapitalgesellschaft (GmbH, UG (haftungsbeschränkt), AG) bzw. Genossenschaft

- Gründung einer Personengesellschaft/-gemeinschaft (GbR, OHG, KG, GmbH & Co. KG)

- Körperschaft nach ausländischem Recht (Ltd.)

Achtung: Das Formular-Management-System auf der Website des Bundesministeriums für Finanzen speichert Ihre Eingaben nur temporär bzw. bis zum Ende Ihrer Sitzung. Denken Sie also daran, Ihr fertig ausgefülltes Formular lokal zu speichern oder auszudrucken.

Ausfüllen des steuerlichen Erfassungsbogens – Schritt für Schritt

Für das Ausfüllen des steuerlichen Erfassungsbogens sollten Sie sich genügend Zeit nehmen. Dabei ist es wichtig, vollständige Angaben zu machen und z. B. die erwarteten Einkünfte möglichst realistisch einzuschätzen. Ansonsten kann es zu Rückfragen seitens des Finanzamts kommen, und die Erteilung Ihrer Steuernummer verzögert sich. Dann geraten Sie u. U. auch mit Ihrer Finanzplanung in Schwierigkeiten.

Zwar gibt es verschiedene Versionen des Fragebogens, sie alle ähneln sich aber in ihrer logischen Struktur und den Formulierungen der Fragen. Der Einfachheit halber beruht die folgende Ausfüllanleitung deshalb auf dem Fragebogen zur „Aufnahme einer gewerblichen, selbstständigen (freiberuflichen) oder land- und forstwirtschaftlichen Tätigkeit“ bzw. „Beteiligung an einer Personengesellschaft/-gemeinschaft“, der vor allem für Selbstständige und Einzelunternehmer bestimmt ist. Mit Ausnahme des Fragebogenkopfes ist die Anleitung nach Absätzen und Punkten gegliedert. Die Unterschiede und Besonderheiten in den anderen Formularversionen werden im Anschluss kurz erläutert.

Öffnen Sie die ausfüllbaren Formulare auf der Website des Bundesfinanzministeriums (siehe die oben angegebenen Links), finden Sie am oberen Rand der ersten Seite einen gut sichtbaren Button mit der Aufschrift „Ausfüllhilfe“. Er führt Sie zu einem PDF-Dokument, in dem die einzelnen Zeilen des jeweiligen Fragebogens detailliert beschrieben werden.

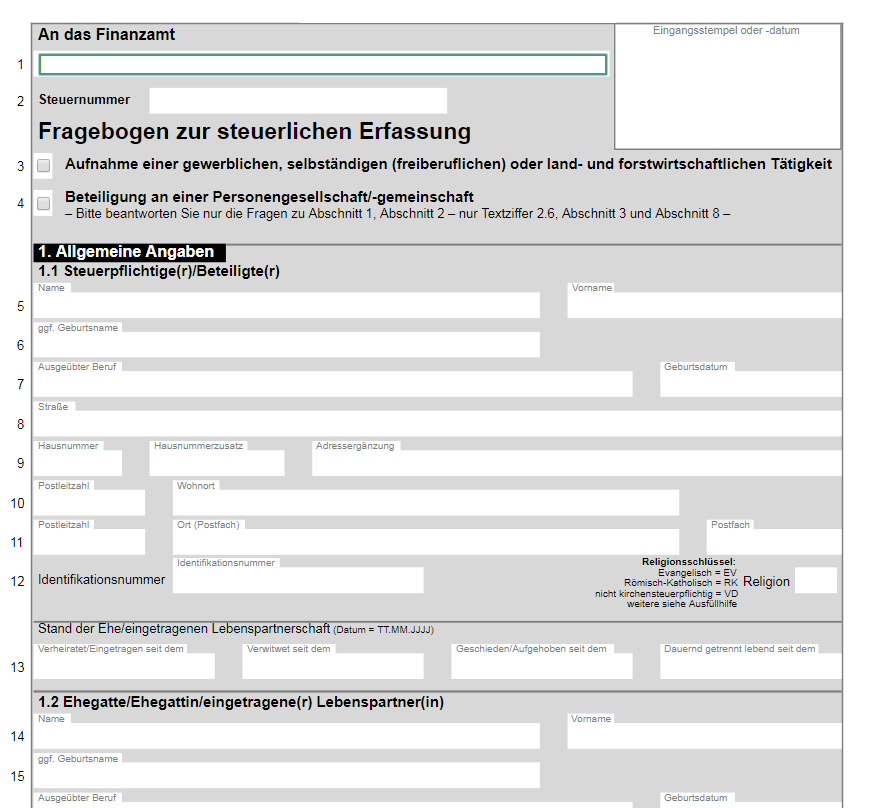

Kopf des Fragebogens

In Zeile 1 tragen Sie zuallererst Ihr Finanzamt ein. Welches für Sie zuständig ist, können Sie notfalls mithilfe der Finanzamtsuche auf der Website des Bundeszentralamts für Steuern herausfinden.

Ihre Steuernummer, die in Zeile 2 und auf allen folgenden Seiten des Fragebogens gefordert wird, erhalten Sie erst nach der Anmeldung beim Finanzamt (falls Sie noch keine haben). Sie können dieses Feld also ggf. frei lassen.

Als Einzelperson müssen Sie nun ein Kreuz im Markierfeld neben „Aufnahme einer gewerblichen selbstständigen (freiberuflichen) oder land- und forstwirtschaftlichen Tätigkeit oder einer Vermietungstätigkeit“ (Zeile 3) machen. Wenn es stattdessen um die „Beteiligung an einer Personengesellschaft/-gemeinschaft“ geht, dann kreuzen Sie dieses Feld (Zeile 4) an. In dem Fall müssen Sie nur Punkt 1, 2.6, 3 und 8 des Fragebogens ausfüllen. Bei den anderen Versionen des Formulars fallen diese Markierfelder weg, da der Zweck der steuerlichen Erfassung bereits klar ist.

Kapitel 1: Allgemeine Angaben

Es fängt simpel an: Tragen Sie Ihre privaten Adressdaten und ggf. Ihre persönliche Steuer-Identifikationsnummer (1.1) sowie Ihre Kommunikationsverbindungen (1.3) in den Fragebogen ein. In der Regel reicht bereits eine Telefonnummer, unter der das Finanzamt Sie bei eventuellen Rückfragen erreichen kann. Dieselben Angaben müssen Sie auch für einen Ehepartner machen (1.2).

Unter Punkt 1.4 müssen Sie nun die Art und den Umfang Ihrer geplanten Tätigkeit möglichst konkret beschreiben. Aussagekräftig sind Formulierungen wie „Handel mit Hilfsmitteln zum Schweißen oder Löten von Metallen“ oder „Vertrieb von Druckerzubehör“. Achten Sie als Freiberufler darauf, dass Ihr Vorhaben auch tatsächlich als freiberufliche Tätigkeit klassifiziert werden kann. Hierfür liefert das Einkommensteuergesetz einen Katalog (§ 18 EStG). Darüber hinaus hat die Rechtsprechung viele weitere Berufsgruppen als freiberuflich anerkannt.

Unter Punkt 1.5 tragen Sie nun Bankverbindungen für den Geldverkehr mit dem Finanzamt ein. Dabei haben Sie die Wahl, ein Konto für alle Steuererstattungen und eventuell auch Abbuchungen oder verschiedene Konten für Sie persönlich und den Betrieb anzugeben. Es ist empfehlenswert, private und geschäftliche Zahlungen zu trennen, um besser den Überblick zu behalten. Für die Abbuchungen haben Sie die Möglichkeit, sich zur Teilnahme am SEPA-Lastschriftverfahren anzumelden. Hierfür legen Sie dem steuerlichen Erfassungsbogen am Ende ein entsprechendes Mandat als Anlage bei. Der Vorteil: Steuervorauszahlungen erfolgen immer automatisch und pünktlich.

Haben Sie einen Steuerberater, der Sie beispielsweise bei Ihrem Jahresabschluss unterstützt, sollten Sie auch seine Kontaktdaten angeben, damit das Finanzamt notfalls bei ihm rückfragen kann. Platz dafür bietet der Punkt 1.6 „Steuerliche Beratung“. Im selben Zuge können Sie ihn (oder eine andere, dritte Person) als Empfangsbevollmächtigten (1.7) und somit als Hauptansprechpartner für das Finanzamt benennen. Fügen Sie dem Fragebogen hierfür eine Vollmacht bei, die Sie beim Bundesfinanzministerium als Vordruck finden können.

Sofern Sie innerhalb der letzten zwölf Monate an Ihrem aktuellen Standort zugezogen sind, ist auch noch Punkt 1.8 für Sie relevant. Die Angaben dort ermöglichen es der Behörde, Daten mit Ihrem alten Finanzamt abzugleichen und ggf. Amtshilfe zu erbitten.

Kapitel 2: Gewerbliche/selbstständige (freiberufliche)/land- und forstwirtschaftliche Tätigkeit

Im zweiten Kapitel geht es um Ihre konkrete Unternehmung. Tragen Sie unter 2.1 die Anschrift und die Kommunikationsverbindungen Ihrer Firma sowie unter 2.4 die Daten aller vorhandenen Betriebsstätten ein. Der Fragebogen bietet Platz für zwei solcher Betriebsstätten. Für weitere müssen Sie eine gesonderte Aufstellung beifügen, oder Sie drucken dazu die Seite einfach noch einmal aus. Arbeiten Sie von zuhause aus, stimmen die Angaben hier mit denen in Punkt 1.1 und 1.3 überein. Sollten Sie noch nicht über einen Firmennamen verfügen, können Sie auch einfach Ihren Vor- und Zunamen eintragen.

Bei 2.2 müssen Sie als Nächstes das Datum eintragen, zu dem Sie mit Ihrer Tätigkeit begonnen haben. Bedenken Sie, dass das Finanzamt zu diesen Aktivitäten auch sämtliche vorbereitenden Handlungen zählt – etwa das Anmieten eines Ladenlokals oder den Wareneinkauf. Es ist also durchaus möglich, dass das hier eingetragene Datum noch vor dem der Gewerbeanmeldung liegt. Ist Ihre Firma lediglich an einen neuen Standort verlegt worden, gilt das Datum, an dem es ursprünglich mit seiner Geschäftstätigkeit begonnen hat. Bei einer Verschmelzung mehrerer Betriebe tragen Sie wiederum den Tag ein, ab dem die Fusion im Außenverhältnis als einzelnes Unternehmen auftritt.

Die Frage nach dem Handelsregistereintrag unter Punkt 2.4 müssen Sie nur dann bejahen, wenn Sie als Kaufmann gemäß Handelsgesetzbuch (HGB) dazu verpflichtet sind. Das gilt etwa für Kapitalgesellschaften wie eine GmbH oder AG oder bestimmte Personengesellschaften wie die OHG.

Im Punkt 2.5 geht es darum, um welche Art der Unternehmensgründung es sich handelt. Wenn Sie Ihr Unternehmen gerade erst gründen, kreuzen sie hier „Neugründung“ an und tragen das Datum aus Punkt 2.2. ein. Geht es dagegen um eine Übernahme, Verlegung oder Umwandlung, müssen Sie nicht nur die entsprechende Option markieren, sondern auch zusätzlich Angaben zum bisherigen Unternehmen machen.

Falls Sie in den letzten fünf Jahren bereits ein Gewerbe geführt haben, Freiberufler gewesen sind oder an einer Personengesellschaft beteiligt waren, ergänzen Sie den Fragebogen unter Punkt 2.6 noch um entsprechende Einzelheiten.

Kapitel 3: Angaben zur Festsetzung von Vorauszahlungen (Einkommensteuer, Gewerbesteuer)

Dieses Kapitel im Fragebogen zur steuerlichen Erfassung ist für Sie wohl am kritischsten. Deshalb sollten Sie sich Ihre Eintragungen hier gründlich überlegen. Es geht nämlich um die Schätzung der Einkünfte, die Sie im Jahr der Betriebseröffnung sowie im darauffolgenden Jahr erwarten. Zusammen mit Ihren Angaben zu Sonderausgaben wie der privaten Altersvorsorge helfen diese Zahlen dem Finanzamt, die Höhe der Vorauszahlungen auf Ihre Einkommens- und Gewerbesteuerschuld festzusetzen.

Ihre Angaben haben deshalb einen direkten Einfluss auf Ihre finanzielle Situation in der Anfangsphase Ihrer Geschäftstätigkeit: Setzen Sie Ihre Schätzungen zu hoch an und verfehlen dann Ihre Ziele, können Sie durch die resultierenden hohen Vorauszahlungen in einen finanziellen Engpass geraten. Wenn Sie ihre Einkünfte zu niedrig einschätzen, drohen anschließend möglicherweise hohe Nachzahlungen. Angesichts dieses Dilemmas empfiehlt sich grundsätzlich ein gesunder Mittelweg. Zudem sollten Sie Ihre finanzielle Lage besonders in der Anfangszeit kontinuierlich im Auge behalten und sich ggf. einen Puffer für eventuelle Nachzahlungen schaffen.

Kapitel 4: Gewinnermittlung

Für die Art der Gewinnermittlung gibt es zwei verschiedene Optionen:

- Handelsgewerbe mit einem Umsatz von mehr als 600.000 Euro oder einem Gewinn von über 60.000 Euro sind laut Abgabenordnung auf jeden Fall zu einer Bilanzierung (inklusive einer Eröffnungsbilanz) verpflichtet (§ 141 AO).

- Alle anderen Unternehmen können sich auch für die deutlich simplere Einnahmenüberschussrechnung (EÜR) entscheiden. Sie ist das erlaubte Verfahren für Kleingewerbe ohne Handelsregistereintrag, die nicht zur ordnungsgemäßen Buchführung verpflichtet sind, sowie für Freiberufler.

Außerdem müssen Sie an dieser Stelle den Zeitraum festlegen, für den die Gewinnermittlung gilt. Dieses sogenannte Wirtschaftsjahr muss für Kleingewerbe und Freiberufler mit dem Kalenderjahr übereinstimmen, für Handelsgewerbe mit Eintrag im Handelsregister nicht unbedingt. Für Land- und Forstwirte läuft das Wirtschaftsjahr in der Regel vom 1. Juli bis zum 30. Juni (§ 4a EStG). Mit einem Handelsgewerbe können Sie Ihr Wirtschaftsjahr also am Datum Ihrer Firmengründung beginnen lassen und dies beibehalten.

Kapitel 5: Freistellungsbescheinigung gemäß § 48b EStG

Bei diesem Kapitel geht es um die Freistellung von der Bauabzugsteuer, die Empfänger von Bauleistungen gemäß Einkommensteuergesetz zahlen müssen (§ 48 EStG). Es betrifft daher nur Unternehmen, die im Bauwesen tätig sind. Falls Sie sich dazu rechnen, finden Sie auf der Website des Bundeszentralamts für Steuern weiterführende Informationen.

Kapitel 6: Anmeldung und Abführung von Lohnsteuer

Wenn Sie Mitarbeiter beschäftigen, sind Sie verpflichtet, sie zur Lohnsteuerzahlung anzumelden und entsprechend Lohnsteuern abzuführen. Im Formular geben Sie dazu die Zahl der Mitarbeiter und den Beginn der Lohnsteuerzahlungen an. Die Frequenz, in der Sie die Lohnsteuer abführen müssen, ist dabei von der Höhe der anfallenden Lohnsteuer abhängig.

Kapitel 7: Anmeldung und Abführung der Umsatzsteuer

Ebenso wie die Höhe Ihrer Einkünfte unter Kapitel 3 sollten Sie auch Ihre geschätzten Umsätze für das Eröffnungs- und Folgejahr mit Bedacht wählen (Punkt 7.1). Denn diese Angaben entscheiden darüber, ob Sie die im Umsatzsteuergesetz vorgesehene Kleinunternehmerregelung (§ 19 UStG) in Anspruch nehmen dürfen und somit von der Umsatzsteuer befreit werden. Dies ist dann der Fall, wenn Sie folgende Voraussetzungen erfüllen:

- Sie dürfen im abgelaufenen Kalenderjahr nicht mehr als 22.000 Euro (Stand Jahr 2021 - aktuell Höhe siehe auch UstG §19) Euro eingenommen haben (einschließlich Umsatzsteuer).

- Sie dürfen im laufenden Jahr geschätzt nicht mehr als 50.000 Euro einnehmen.

Der Umsatz des ersten Jahres wird dabei auf das gesamte Jahr hochgerechnet, wenn Sie Ihr Unternehmen erst im Lauf des Jahres gegründet haben.

Interessant ist weiterhin Punkt 7.4 – hier können Sie angeben, ob Sie Organträger in einer (umsatzsteuerlichen) Organgesellschaft sind. Dann können Sie Leistungen von der oder für die Organgesellschaft als nicht umsatzsteuerpflichtige Innenumsätze deklarieren.

Die Punkte 7.5, 7.6 und 7.7 betreffen Steuervergünstigungen in besonderen Fällen. Da die entsprechenden Sachverhalte recht komplex und nur für bestimmte Branchen relevant sind, sollten Sie hierfür im Zweifelsfall einen Steuerberater zu Rate ziehen.

Bei Punkt 7.8 wiederum geht es um die wichtige Frage nach der Art, wie Ihre Umsätze versteuert werden sollen. Das UStG sieht im Normalfall die sogenannte Soll-Versteuerung nach bereits vereinbarten Entgelten vor. Das heißt, dass Sie die Umsatzsteuer schon nach Ihrer eigenen Rechnungsstellung abführen müssen, also u. U. noch bevor Ihr Kunde seinerseits gezahlt hat. Das Gegenkonzept, die Ist-Versteuerung, hat demgegenüber den Vorteil, dass Sie die Umsatzsteuer erst abführen müssen, wenn die betreffende Rechnung beglichen ist. Damit ist Ihre Liquidität weniger von der Zahlungsmoral Ihrer Kunden abhängig. Die Ist-Besteuerung steht Ihnen allerdings nur zur Verfügung, wenn Sie im Gründungsjahr voraussichtlich weniger als 500.000 Euro Umsatz machen werden, ein Kleingewerbe ohne Buchführungspflicht betreiben oder Freiberufler sind.

Auch wenn Sie sich bereits für die Kleinunternehmerregelung entschieden haben, sollten Sie noch dem Punkt 7.9 Beachtung schenken. Hier wird Ihnen nämlich angeboten, eine Umsatzsteuer-Identifikationsnummer zu beantragen. Diese Nummer wird dann notwendig, wenn Sie Leistungen ins EU-Ausland liefern oder von dort beziehen wollen. In beiden Fällen müssen die betreffenden Rechnungen Ihre Umsatzsteuer-Identifikationsnummer (und die Ihres Geschäftspartners) enthalten.

Punkt 7.10 ist dagegen nur fürs Bauwesen und die Gebäudereinigung relevant, Punkt 7.11 nur für Telekommunikationsleistungen, Rundfunk- und Fernsehdienstleistungen sowie sonstige auf elektronischem Wege erbrachte Leistungen.

Kapitel 8: Beteiligung an einer Personengesellschaft/-gemeinschaft

Der letzte Schritt betrifft den Fall, dass Sie sich an einer Personengesellschaft (GbR, OHG, KG etc.) beteiligen wollen. Hierzu sind ebenfalls detaillierte Angaben zu machen. Außerdem müssen Sie dem Fragebogen eine Kopie des Gesellschaftsvertrags beilegen.

Besonderheiten in den steuerlichen Erfassungsbögen für Kapital- und Personengesellschaften

Der hauptsächliche Unterschied zwischen dem bisher beschriebenen Formular und den steuerlichen Erfassungsbögen für Kapitalgesellschaften und Personengesellschaften besteht in der Reihenfolge der abzuarbeitenden Kapitel und Punkte. Davon abgesehen enthalten die Formulare einige spezifische Fragen, die für die verschiedenen Rechtsformen besonders relevant sind, etwa nach den Kontaktdaten aller beteiligten Gesellschafter (Kapitel 2).

Während im Fragebogen zur Gründung von Personengesellschaften darüber hinaus keine weiteren Besonderheiten zu beachten sind, müssen Sie in der Version für Kapitalgesellschaften zusätzlich diese Angaben machen:

- Gesetzlicher Vertreter der Gesellschaft (1.3)

- Gesellschaftsvertrag inklusive Kontaktdaten des verantwortlichen Notars (1.7)

- Rechtsform (1.8)

- Höhe des Grund- oder Stammkapitals (1.11)

- Gründungsform: Bar- oder Sachgründung (Kapitel 3)

- Betriebsaufspaltung, wenn zutreffend (Kapitel 4)

- Weitere Angaben (Kapitel 5), z. B. bei einer atypischen stillen Beteiligung an der Gesellschaft

Daneben fragen die beiden Versionen des Formulars dieselben Punkte ab wie bereits erwähnt, etwa die Festsetzung der Vorauszahlungen, die Art der Gewinnermittlung sowie die Anmeldung und Abführung der Lohnsteuer und Umsatzsteuer.

Besonderheiten bei der steuerlichen Erfassung von Körperschaften nach ausländischem Recht

Beim Ausfüllen des Fragebogens für die Gründung von Unternehmen nach ausländischem Recht müssen Sie zunächst eine Frage beantworten: „Ist die Körperschaft bereits bei einem deutschen Finanzamt steuerlich erfasst?“ Lautet die Antwort „Ja“, müssen Sie nur noch Ihr Finanzamt und Ihre Steuernummer eintragen und einer Zuständigkeitsvereinbarung zustimmen, die unter Punkt 6.10 im Fragebogen genauer beschrieben wird.

Sind Sie mit der Vereinbarung dagegen nicht einverstanden oder ist Ihr Unternehmen noch nicht bei einem Finanzamt der Bundesrepublik Deutschland registriert, müssen Sie das gesamte Formular ausfüllen. Dabei wird Ihnen auffallen, dass die Behörden vergleichsweise viele Informationen haben wollen. Daher ist dieser steuerliche Erfassungsbogen auch der längste der vier Versionen.

Neben den herkömmlichen Punkten möchte das Finanzamt vor allem Daten zu folgenden Sachverhalten von Ihnen haben:

- Art der Tätigkeit, z. B. Lohnarbeit für einen Auftraggeber oder Tätigkeit als Subunternehmer (1.1)

- Betriebsstätten samt ihrem Verwendungszweck (z. B. Lagerung, Verarbeitung) sowie Eigentums- und Besitzverhältnissen (1.2)

- Abhängige (z. B. Angestellte) und unabhängige Personen (z. B. Kommissionäre), die für das Unternehmen in der Bundesrepublik Deutschland tätig sind

- Gesellschaftsvertrag und Eintragung in ein (ausländisches) Register (1.7)

- Beginn und voraussichtliche Dauer der Tätigkeit in Deutschland (1.8)

- Weitere Angaben (Kapitel 3), etwa zu zusätzlichen Vermögenswerten innerhalb der Bundesrepublik Deutschland (z. B. Grundstücke)

Darüber hinaus ist Kapitel 6 zur Anmeldung und Abführung der Umsatzsteuer ebenfalls etwas komplexer als in den anderen Formularversionen und erhebt beispielsweise auch Ihre EORI-Nummer (soweit vorhanden), die zu Ihrer Identifizierung bei der Zollabfertigung dient.

Was passiert als Nächstes?

Nachdem Sie Ihre Unterschrift unter das Formular gesetzt haben, dürfen Sie nicht vergessen, sämtliche notwendigen Anlagen anzufügen. Dazu gehören z. B. ein SEPA-Lastschriftmandat, eine Empfangsvollmacht und ggf. ein Gesellschaftsvertrag. Geordnet und in einem Umschlag verpackt können Sie die Dokumente dann beim Finanzamt einreichen. Dies geht entweder persönlich oder per Post, eine Online-Übermittlung ist bislang noch nicht möglich.

Einige Wochen nach der Abgabe des Fragebogens zur steuerlichen Erfassung erhalten Sie dann ein Rückschreiben vom Finanzamt mit Ihrer persönlichen Steuernummer, die Ihre vorherige Steuernummer als steuerpflichtiger Arbeitnehmer ablöst. Sie sind nun vollständig bei den Behörden registriert und können sich ganz Ihren Geschäften widmen. Viel Erfolg!

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.